Центр

структурирования бизнеса и налоговой безопасности

taxCOACH

В рассылке «Лизинг: от чего зависит выбор системы налогообложения» мы описывали основные для любого договора лизинга факторы, влияющие на определение выгодности применения лизингополучателем ОСН или УСН с учетом его роли «Хранителя активов» в группе компаний.

В данной рассылке предлагаем обратить внимание на частные случаи и особенности лизинга, играющие не менее важную роль в выборе системы налогообложения:

1. Возвратный лизинг.

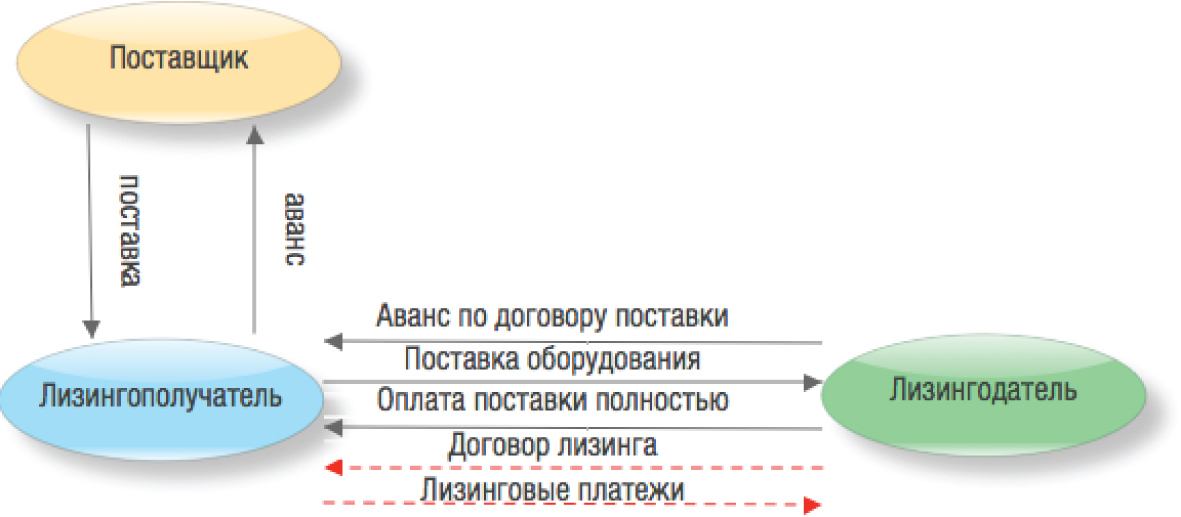

Договор лизинга в его классическом виде характеризуется трехсторонним характером взаимоотношений (Лизингодатель-Продавец-Лизингополучатель) и возмещением полной стоимости имущества: по заявке лизингополучателя лизингодатель приобретает у поставщика необходимое оборудование и передает его в лизинг, возмещая свои затраты, связанные в приобретением объекта лизинга, и получая прибыль от лизинговых платежей.

Возвратный лизинг является разновидностью двухсторонней лизинговой сделки, в которой поставщик оборудования и лизингополучатель совпадают в одном лице. Например, компания, имеющая в собственности оборудование, испытывая недостаток в оборотных средствах, может продать это оборудование лизинговой компании (пополнив тем самым оборотные средства) и затем взять это оборудование уже в лизинг. После окончания срока его действия лизинга компания также как и при классическом лизинге может выкупить имущество и вновь приобрести на него право собственности.

Хотя у возвратного лизинга есть обоснованное экономическое применение и выгодность для лизингополучателя, налоговые органы зачастую видят в возвратном лизинге исключительно схему, направленную на получение налогоплательщиком налоговой выгоды, связанной с особенностями налогового учета по договору лизинга. Так, наиболее значимой преференцией является возможность применения коэффициента ускорения амортизации (равном не более 3), который позволяет лизингополучателю либо уменьшить налоговую базу по налогу на прибыль на большую сумму амортизационных отчислений с учетом коэффициента (в случае, если объект лизинга находится на его балансе), либо платить меньший размер лизинговых платежей, одной из составляющих которых является величина амортизации (в случае учета объекта лизинга на балансе лизингодателя).

Иногда возникают ситуации, когда необращение внимания на то, что лизинг является возвратным, может существенно сыграть не в пользу налогоплательщика. Часто возвратный лизинг используется, когда мы хотим купить в лизинг импортное оборудование. В этом случае лизинговая компания согласна заключить договор, только предлагает завести это оборудование на территорию РФ самостоятельно.

В практике TaxCOACH был случай, когда компания оформила лизинг на Общество, применяющее УСН, без учета возвратного вида лизинга. Такая схема оформления лизинга была предложена лизинговой компанией, поскольку приобретаемое оборудование было импортного происхождения и для удобства лизинговой компании лизингополучатель самостоятельно ввез оборудование на территорию РФ, прошел таможенное оформление, уплатил ввозной НДС и потом продал имущество лизинговой компании, которая, в свою очередь, после покупки, передала это имущество в лизинг Обществу.

Продажа при этом была осуществлена с НДС, что также являлось условием лизинговой компании, применяющей ОСН.

В итоге Общество, применяя УСН, уплатило НДС на таможне, включив для себя его размер в себестоимость оборудования, затем продала это оборудование по данной себестоимости лизинговой компании, начислив сверх этой суммы НДС и затем по договору лизинга должно было уплачивать лизинговые платежи с НДС, не имея возможности принять данный НДС к вычету (необходимо было принимать экстренные меры по переходу компании на общую систему налогообложения). Налицо явная налоговая нецелесообразность схемы возвратного лизинга для компании-упрощенца.

С целью избежания подобных ситуаций рекомендуем заранее сопоставлять условия планируемого к заключению договора лизинга и налоговыми последствиями такого договора с применяемой лизингополучателем системой налогообложения.

2. Лизинг недвижимого имущества.

К данному виду лизинга относится лизинг зданий, сооружений, а также объектов, подлежащих государственной регистрации (например, воздушных и морских судов). Земля, и другие природные объекты не могут быть предметом лизинга.

Поскольку, как правило, недвижимое имущество является достаточно дорогостоящим (что приводит к постановке на учет такого объекта по высокой балансовой стоимости), приобретение его в лизинг позволяет применить коэффициент ускоренной амортизации и списать стоимость объекта быстрее, чем, например, при покупке недвижимости на заемные средства.

При этом, если договор лизинга недвижимого имущества заключен на срок более года, то он подлежит государственной регистрации в Росреестре.

Регистрации подлежит и сам объект лизинга (как любое недвижимое имущество) - на лизингодателя или лизингополучателя (в зависимости от условий договора и того, на чьем балансе онон будет учитываться). В связи с необходимостью регистрации и особенностями нормативного регулирования недвижимого имущества, оно чаще учитывается на балансе лизингополучателя, что не может не отразиться на размере уплачиваемых им налогов на той или иной системе налогообложения.

3. Лизинг или кредит?

Зачастую лизинг рассматривается как альтернатива привлечения на приобретение имущества кредитных средств.

Получить кредит на приобретение дорогостоящего объекта может не любая компания - требований к лизингополучателю предъявляется значительно меньше, чем банком к компании-заемщику. Для получения кредита (особенно при приобретении дорогостоящего имущества) лизингополучатель должен обладать определенными финансовыми показателями, гарантирующими для банка возврат кредита (значительный объем оборотных средств, залог, поручительство). В то же время лизингодатель, как правило, имеет возможность привлечения заемных средств на более выгодных условиях, в том числе для приобретения объекта лизинга. При этом для самого лизингодателя риск невозврата денежных средств (который существует у банка) значительно ниже, поскольку всегда существует возможность оставления у себя объекта лизинга при неуплате лизинговых платежей.

При этом нельзя не обратить внимание на разный механизм отнесения в расходы процентов по кредиту (долговому обязательству) и лизинговых платежей. В отличие от процентов, относимых на расходы нормируемо по правилам ст. 269 НК РФ, лизинговые платежи налогоплательщик вправе отнести на расходы в полном объеме.

Также не стоит забывать и про ускоренный коэффициент амортизации основных средств, приобретенных в лизинг - ОС, приобретенные в кредит амортизируются по общим правилам.

4. Льгота по налогу на имущество - действует и в отношении участников лизинговых отношений.

Не можем не обратить внимания на то, что с 01 января 2013 г. движимое имущество, учитываемое на балансе в качестве основных средств с 01.01.2013 г., не является объектом налога на имущество организаций. Данное освобождение от налогообложения распространяется и на имущество, приобретенное и учитываемое в рамках договора лизинга. Учитывая, что налог на имущество является составляющей лизингового платежа (в случае учета объекта лизинга на балансе лизингодателя), такое нововведение налогового законодательства должно повлиять на уменьшение размера подлежащих уплате лизингополучателем лизинговых платежей.

В заключение отметим также, что законодательно не установлено каких-либо разрешительных требований к компаниям-лизингодателям (за исключением указания на осуществление такой деятельности в учредительных документах компании), что делает лизинг возможным к применению и в группе компаний, где лизингодателем, например, может выступать компания «Хранитель активов», передавая оборудование в пользование операционной компании не по договору аренды, а по договору лизинга. Такой способ передачи в пользование имущества в рамках группы компаний, с учетом всех особенностей такого договора (в том числе и налоговых), может стать для компании интересной альтернативой традиционной аренде.