Центр

структурирования бизнеса и налоговой безопасности

taxCOACH

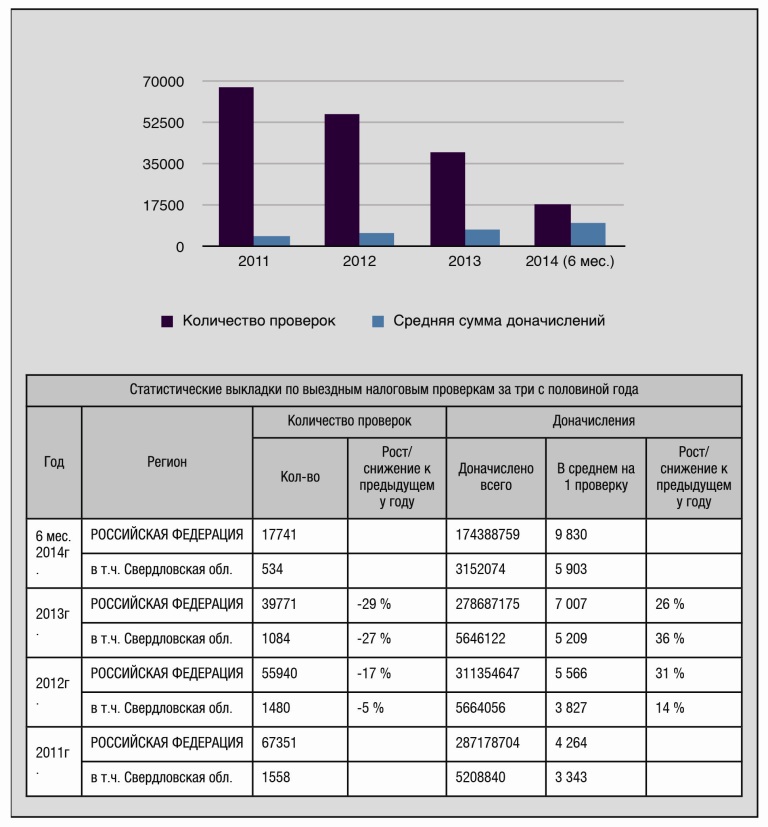

Отсюда неутешительный вывод: почти каждая проверка несет в себе риск уголовного преследования за неуплату налогов в крупном размере (свыше 6 млн. руб. в безусловном порядке, статьи 198 - 199.1 УК РФ).

Расследование налоговых преступлений находится в юрисдикции Следственного комитета, но непосредственно возбуждать дела он может лишь на основании полученных от налоговых органов в особом порядке материалов о налоговых правонарушениях, содержащих признаки уголовного преступления (ч. 1.1 ст. 140 УПК РФ).

Правда, в Госдуме вот-вот будет выпечен горячий закон, который позволит Следственному комитету проявлять инициативу по возбуждению уголовных дел и без материалов налоговых проверок, но это отдельная история об истоках и развитии которой вы можете узнать в специальной статье от Ярослава Савина.

В настоящей же рассылке мы поговорим об особенностях возбуждения дел, когда инициатором выступает налоговый орган. В этом случае действует следующий порядок:

- отправной точкой является вступление в силу решения о привлечении налогоплательщика к налоговой ответственности за нарушения, выразившиеся в неуплате налогов в крупном (особо крупном) размере;

- после этого налогоплательщику выставляется требование об уплате доначисленных сумм, в случае неисполнения которого, налоговый орган должен по истечении двух месяцев передать материалы проверки в Следственный комитет для возбуждения уголовного дела (п. 3 ст. 32, абз. 3 п. 4 ст. 69 НК РФ).

Чтобы избежать уголовного преследования, достаточно исполнить требование налоговой инспекции, на что та, собственно, и рассчитывает.

Но если налогоплательщик сомневается в объективности результатов налоговой проверки и готов отстаивать свою правоту, то резона заплатить немедленно с единственной лишь целью избежать близкого знакомства со следователями, у него нет. В этой ситуации может помочь ходатайство о принятии обеспечительных мер, которое подается в арбитражный суд вместе с иском об оспаривании решения налогового органа и приостанавливает любые действия налогового органа по взысканию начисленной недоимки. (часть 3 ст. 199 АПК РФ, пункт 29 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006г. №55 "О применении арбитражными судами обеспечительных мер").

Чтобы арбитражный суд удовлетворил такое ходатайство, в нем необходимо доказать, что непринятие обеспечительных мер может причинить значительный ущерб налогоплательщику, подкрепив это соответствующими документами (ст. 90 АПК РФ). Для примера можно ссылаться: бесспорное взыскание доначисленных сумм без судебной оценки их законности лишает налогоплательщика оборотных средств, возможности производить расчеты с поставщиками и иными контрагентами, закупать сырье у поставщиков, осуществлять производство и реализацию продукции, выплачивать заработную плату, осуществлять уплату налогов и других обязательных платежей. Список неисчерпывающий, каждый может его скорректировать в зависимости от специфики осуществляемой деятельности.

Если все сделано правильно, то суды идут на встречу налогоплательщику.

И казалась бы, поскольку в период действия обеспечительных мер у налогоплательщика отсутствует обязанность исполнять требование по уплате доначисленных сумм, то у налогового органа отсутствуют и основания по направлению в следственные органы материалов проверки.

Но налоговые органы, склонные к формализму, часто оказываются не готовыми менять привычный для них регламент из-за каких-то там обеспечительных мер, и все равно направляют дела в Следственный комитет.

В итоге повсеместно распространилась практика, когда шестеренки в машине уголовного правосудия начинают вращаться и набирать обороты, тогда как налогоплательщик, полагаясь на обеспечительные меры, об этом ничего и знать не знает (конечно, пока представители этого правосудия непосредственно не начнут разыгрывать «маски шоу»). Подобная картина характерна и для Свердловской области.

Хорошо, что к нашему с вами удовлетворению, благодаря арбитражным судам, ситуация оказалась не такой уж безысходно-криминальной. В конечном счете, суды встали на строну налогоплательщиков, и признают неправомерность подобных действий со стороны налоговых органов. Вот конкретные примеры, когда суд обязал налоговый орган отозвать материалы проверок из Следственного комитета в связи с нарушением прав и законных интересов налогоплательщика:

- Постановление ФАС Центрального округа от 17.06.2014 по делу N А36-4994/2013;

- Постановление ФАС Поволжского округа от 19.12.2013 по делу N А12-12424/2013;

- Постановление ФАС Центрального округа от 03.12.2013 по делу N А64-2144/2013.

Правда есть один нюанс. Иногда суды не усматривают негативных последствий для налогоплательщика от возбуждения уголовного дела (как бы это парадоксально не звучало), в связи с чем считают действия налогового органа вполне законными (Постановление ФАС Московского округа от 06.06.2014 N Ф05-5304/2014 по делу N А40-86018/13г.)

Такая позиция сомнительна, поскольку правонарушение в данном случае характеризуется только самим незаконным действием (направлением материалов проверки в Следственный комитет в период действия обеспечительных мер), является оконченным с момента совершения деяния и не должно зависеть от наступления последствий (Постановление ФАС Восточно-Сибирского округа от 26.05.2014 по делу N А78-10123/2012).

В любом случае, чтобы у суда не возникало каких-то сомнений, достаточно привести ему конкретные доказательства негативных последствий возбуждения уголовного дела. Что это может быть: «один из контрагентов (одного такого всегда можно найти) аннулировал договоренности о заключении договора в связи открытием уголовного дела на должностных лиц налогоплательщика». Этот аргумент хорошо прошел в деле № А64-2271/2013, по которому ФАС Центрального округа от 21.04.2014 вынес Постановление в пользу налогоплательщика.

Подводя итог вышесказанному, дадим две рекомендаций:

Во-первых, в ходатайстве о принятии обеспечительных мер среди негативных последствий, от которых оно должно уберечь, обязательно отразите саму возможность уголовного преследования со всеми ее перспективами (пример привели чуть выше). Т.е. в предписании суда о приостановлении исполнительных действий по проверке, кроме всего прочего будет формально закреплен и запрет на направление материалов в Следственный комитет.

Во-вторых, для подстраховки уведомите налоговый орган о недопустимости направления документов по вашей проверке в Следственные органы в период их действия, сославшись на принятые обеспечительные меры. При этом обильно приправьте свои слова арбитражной практикой. Такая мера сама по себе может оказаться крайне действенной и предотвратить возможный конфликт, ведь в налоговых органах работают разумные люди, и, поверьте, какого-то особого желания сажать налогоплательщиков «за решетку» не испытывают, просто многие вещи делаются ими по регламенту, механически.

Таким образом, на время рассмотрения дела в суде, обеспечительные меры не только позволяют снять головную боль о «необходимости платить», но и ограждают от уголовного преследования. Все это в свою очередь дает возможность полностью сконцентрироваться на своей защите в суде, ну и подсобрать необходимые средства на всякий случай.

На а о том, какое влияние оказывает решение арбитражного суда на ход уголовного процесса, мы поговорим в следующий раз.

Обсудить материал с автором...