Автор: Инна Хлевняк, старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, декабрь 2020

Рассмотрим, как применять федеральные стандарты, вводимые в 2021 г.: «Непроизведенные активы», «Нематериальные активы» и «Затраты по заимствованиям». А также как отражать информацию в отчетности за 2021 г.

Федеральный стандарт «Непроизведенные активы»

Минфин РФ утвердил федеральный стандарт, в котором установлены единые требования к бухучету непроизведенных активов и к раскрытию информации о них в бухгалтерской отчетности.

ФСБУ будут применять при ведении бюджетного и бухгалтерского учета с 1 января 2021 г., а при составлении отчетности - с отчетности 2021 г.

Применяя стандарт впервые, организации бюджетной сферы должны переоценить до кадастровой стоимости объекты, относящиеся к группе «Земля (земельные участки)», отражаемые на балансе и внесенные в государственный кадастр недвижимости. Если кадастровая стоимость не определена, объект нужно учитывать по балансовой стоимости до момента проведения кадастровой оценки.

При отсутствии балансовой стоимости нужно будет рассчитать условную оценку одним из способов:

-

по методике расчета рыночной оценки единичного земельного участка, которую применяют органы госвласти (местного самоуправления), уполномоченные распоряжаться государственными или муниципальными участками;

-

исходя из кадастровой стоимости аналогичного земельного участка, внесенного в государственный кадастр недвижимости.

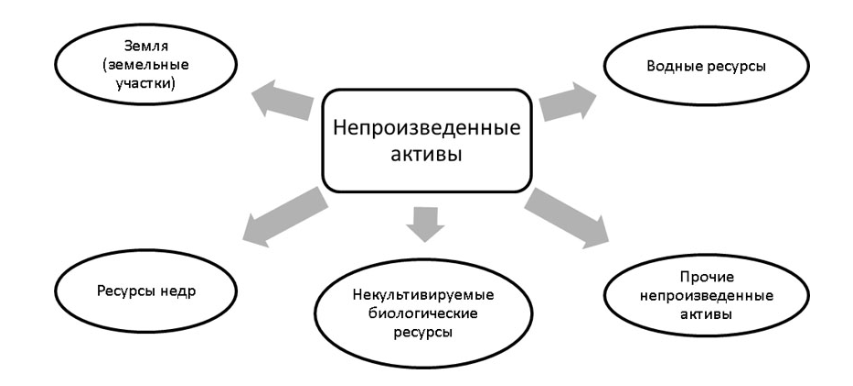

Что относить к непроизведенным активам

В действующей Инструкции 157н есть три группы непроизведенных активов: земля, ресурсы недр и прочие активы. Стандартом предусмотрены дополнительные группы водные и некультивируемые биологические ресурсы. Таким образом, активы будут распределять следующим образом, как в таблице 1.

Таблица 1. Что относить к объектам учета

|

Группы непроизведенных активов |

Объект учета |

|

Земля (земельные участки) |

Земельный участок или его часть, имеющие характеристики, которые позволяют определить его в качестве индивидуально определенной вещи. |

|

Водные ресурсы |

Водный объект, предоставляемый в пользование за плату по договору водопользования. |

|

Ресурсы недр |

Участок недр, границы которого определены в соответствии с выданной лицензией на пользование недрами. |

|

Некультивируемые биологические ресурсы |

|

Как вести учет отдельных групп непроизведенных активов

Объекты непроизведенных активов также будут учитывать на счете 103.00, если соблюдаются два условия:

-

можно спрогнозировать, что используемый объект будет приносить экономическую выгоду или иметь полезный потенциал;

-

можно надежно оценить первоначальную стоимость объекта.

Те объекты, которые не приносят выгоды, не будут ее приносить в дальнейшем и не имеют полезного потенциала, учтут на забалансовых счетах. Информацию о таких объектах нужно будет раскрыть в пояснениях к отчетности.

Как списать актив

Непроизведенный актив может быть списан, если:

-

прекращены имущественные права, в том числе, при продаже, безвозмездной передаче (дарении);

-

объект больше не используется по назначению из-за порчи, изменения качественных характеристик и др.;

-

актив передан другой организации бюджетной сферы;

-

есть иные основания.

Выбытие актива отражают в учете при наличии ряда критериев:

-

у субъекта учета нет контроля над активом, отсутствуют расходы по нему, нет права получения экономических выгод (извлечения полезного потенциала), которые связаны с его распоряжением (владением, пользованием);

-

субъект учета не распоряжается (не владеет, не пользуется) выбывшим объектом или не использует его в той степени, которая предусматривалась при признании такого объекта в составе непроизведенных активов;

-

величина дохода (расхода) от выбытия объекта непроизведенных активов имеет оценку;

-

прогнозируемые экономические выгоды или полезный потенциал, а также прогнозируемые или понесенные затраты (убытки), связанные с выбытием актива, имеют оценку.

Как отражать информацию в отчетности

По каждой признаваемой в учете группе непроизведенных активов в бухгалтерской (финансовой) отчетности раскрываются:

-

сумма балансовой стоимости и сумма накопленных убытков от обесценения непроизведенных активов, входящих в соответствующую группу, на начало и конец периода;

-

сверка остаточной стоимости на начало и конец периода.

Дополнительно нужно раскрыть:

-

наличие и размер ограничений прав собственности или иных прав. Раскрываются также стоимость объектов имущества, которые учреждение не имеет права использовать в качестве обеспечения исполнения обязательств, а также перечень непроизведенных активов, переданных в качестве обеспечения исполнения обязательств субъекта учета, и их остаточная стоимость на начало и конец отчетного периода;

-

стоимость непроизведенных активов, отраженных в составе имущества казны на начало и конец отчетного периода;

-

сумму договорных обязательств по приобретению непроизведенных активов на конец отчетного периода;

-

сумму включенных в доходы текущего периода компенсаций, связанных с обесценением, утратой или передачей объектов. Если информация об этих компенсациях не раскрыта отдельно в отчете о финансовых результатах деятельности, такие сведения раскрываются в пояснительной записке, представляемой в составе бухгалтерской (финансовой) отчетности.

Федеральный стандарт «Нематериальные активы»

Применяться новый Стандарт будет при ведении бюджетного и бухгалтерского учета с 1 января 2021 г., а также при составлении бюджетной и бухгалтерской отчетности, начиная с отчетности за указанный год.

Какие объекты признаются НМА

Стандарт предусматривает деление активов на две подгруппы:

-

НМА с определенным сроком полезного использования;

-

НМА с неопределенным сроком полезного использования.

Обратим внимание, стандарт не будет использоваться в отношении определенных объектов бухгалтерского учета (например, финансовых активов и вложений, результатов интеллектуальной деятельности, приобретенных для перепродажи, прав пользования активом, возникающих по договорам аренды).

Как применить стандарт впервые

Учреждение признает НМА, которые ранее не признавались, а отражались за балансом, по справедливой стоимости. Она будет балансовой стоимостью.

Финансовый результат от признания НМА, ранее не признававшихся в учете и отчетности, учитывают в качестве корректировки начального сальдо финансового результата прошлых отчетных периодов в том периоде, в котором объекты признаны впервые. Результаты этой корректировки однократно раскрывают в годовой бухгалтерской (финансовой) отчетности.

При первоначальном признании НМА признаются любые накопленные убытки от обесценения, которые были связаны с такими объектами. Сравнительную информацию по НМА за годы, предшествовавшие первому применению стандарта, не пересчитывают.

Объекты НМА, которые ранее отражались на забалансовом счете, учитываются на соответствующих балансовых счетах по справедливой стоимости в случае, если они отвечают критериям признания актива. Финансовый результат от признания таких объектов НМА признается в качестве корректировки начального сальдо финансового результата прошлых отчетных периодов в том периоде, в котором произошло их первоначальное признание. Результаты корректировки однократно раскрываются в годовой бухгалтерской отчетности (п. 49, 50 СГС «Нематериальные активы»).

Постановка на учет объектов НМА

Объект нефинансовых активов учитывают в составе группы НМА при наличии следующих условий:

-

учреждением прогнозируется получение экономической выгоды или полезного потенциала от его использования;

-

учреждение может надежно оценить первоначальную стоимость объекта.

НМА принимается к учету у того учреждения, которое фактически использует (вправе использовать) такой объект. Был ли актив закреплен собственником (учредителем) или получен в ходе финансово-хозяйственной деятельности не имеет значения.

Порядок списания НМА

Выбытие объекта НМА с бухгалтерского учета осуществляется в следующих случаях (п. 39 СГС «Нематериальные активы»):

-

учреждение передало все существенные операционные риски и выгоды, связанные с распоряжением (владением, пользованием) активом;

-

учреждение больше не распоряжается объектом НМА и не использует его;

-

величину дохода (расхода) от выбытия объекта НМА можно надежно оценить;

-

прогнозируемые экономические выгоды или полезный потенциал от НМА, а также понесенные или ожидаемые затраты, связанные с операциями по НМА, можно надежно оценить.

Одновременно со списанием с учета балансовой стоимости объектов НМА подлежит списанию с учета сумма накопленной амортизации и накопленного убытка от обесценения по этим объектам.

Доходы, полученные в результате выбытия НМА, подлежат первоначальному признанию по справедливой стоимости.

При отчуждении объектов НМА не в пользу организаций бюджетной сферы они отражаются в бухгалтерском учете по справедливой стоимости, определяемой методом рыночных цен. При этом результат переоценки до справедливой стоимости отражается в бухучете и раскрывается в бухгалтерской отчетности обособленно в составе финансового результата текущего периода (п. 24, 25 СГС «Нематериальные активы»).

Финансовый результат, возникающий при выбытии объекта НМА, отражается в составе доходов или расходов текущего периода в момент прекращения признания актива и определяется как разница между поступлениями от выбытия, если такие имеются, и остаточной стоимостью данного актива (п. 42, 43 СГС «Нематериальные активы»).

Отражение информации об НМА в отчетности

По каждой подгруппе объектов НМА нужно проводить сверку остаточной стоимости на начало и конец периода раздельно по объектам, которые созданы собственными силами, и прочим объектам. При этом обязательно выделить лицензионные соглашения.

Кроме того, в отчетности раскрываются характер и последствия изменений в оценках НМА, влияющих в отчетном периоде либо таких, которые будут влиять в последующие периоды:

-

на сроки полезного использования НМА;

-

методы начисления амортизации НМА.

В годовой отчетности также дополнительно (при наличии) раскрывают:

-

балансовую стоимость НМА, которые эксплуатируются и имеют нулевую остаточную стоимость;

-

сумму затрат на НИОКР, признанных в качестве расхода в течение периода.

Федеральный стандарт «Затраты по заимствованиям»

Стандарт определяет, как признавать затраты по государственному (муниципальному) долгу и по заимствованиям учреждений, и какую информацию об этих затратах необходимо раскрывать в отчетности.

Затраты по заимствованиям поделены на две группы

Стандарт выделяет затраты по государственному (муниципальному) долгу и затраты по заимствованиям учреждений.

Для учета таких затрат предусмотрен счет 301.00.

Государственный (муниципальный) долг возникает только у публично-правовых образований.

Ниже рассмотрим заимствования, которые касаются только учреждений.

Процентные расходы по долгосрочным обязательствам включают:

-

процентные расходы по обязательствам с отсрочкой платежа более чем на год. К ним относят часть платежа, которая является вознаграждением поставщика за отсрочку на период, превышающий 12 месяцев. Учреждение рассчитывает это вознаграждение с учетом процентной ставки, предусмотренной договором, либо, если ее нет, ключевой ставки Банка России;

-

процентные расходы, которые возникают у арендатора (пользователя) по обязательствам в рамках договора аренды (имущественного найма). В данном случае такие расходы - часть арендного платежа, которая является вознаграждением правообладателя (арендодателя) за предоставление имущества пользователю (арендатору) на условиях рассрочки оплаты. К таким расходам можно отнести проценты по финансовой аренде.

К затратам по обслуживанию долговых обязательств относят расходы бюджетных и автономных учреждений на уплату процентов по долговым обязательствам.

Прочими затратами по долговым обязательствам признают расходы, которые связаны с получением кредита, займа. К ним относятся в том числе затраты:

-

на оформление договора кредита, займа;

-

страхование имущества по договору кредита, займа;

-

юридические, консультационные и иные услуги, связанные с заключением договора кредита, займа.

Прочими затратами не являются:

-

общехозяйственные, административные и иные распределяемые затраты;

-

пени и штрафные санкции, которые связаны с нарушением условий привлечения учреждениями заимствований.

Порядок отражения затрат по заимствованиям в учете и отчетности

Затраты по заимствованиям признают в бухучете одновременно с признанием обязательств.

Обязательство по обслуживанию заимствований показывают обособленно от основной суммы обязательства. Прочие затраты по долговым обязательствам учреждений отражают по счету 401.50. Впоследствии их учитывают в капвложениях либо расходах текущего периода.

По общему правилу затраты по заимствованиям признают в составе расходов текущего периода (счет 401.20) ежемесячно в течение всего срока заимствования.

Если заимствования нужны для приобретения, строительства или производства актива, то затраты по заимствованиям учитывают в его первоначальной стоимости. Однако эти затраты относят на счет 401.20, когда соблюдаются следующие условия:

-

приостановление строительства (создания) объекта на срок более трех месяцев не обусловлено технологией строительства (создания);

-

объект продолжает соответствовать условиям признания актива.

Затраты по заимствованиям, понесенные после признания объекта капвложений в составе основных средств (нематериальных активов, прочих нефинансовых активов), отражают по счету 401.20.

В бухгалтерской (финансовой) отчетности учреждение раскрывает следующую информацию о затратах по заимствованиям:

-

величина обязательств по заимствованиям на начало и конец отчетного периода;

-

величина затрат по заимствованиям, включенных в расходы текущего отчетного периода;

-

величина затрат по заимствованиям, включенных в течение отчетного периода в первоначальную стоимость созданных с привлечением заимствований активов.

О том, как и когда применять федеральные стандарты «Совместная деятельность»; «Выплаты персоналу»; «Информация о связанных сторонах», читайте в следующем номере.