Бухгалтерский учет. Налогообложение. Аудит.

|

План семинара:

Компании отчитываются по транспортному налогу до 1 февраля. Бланк не менялся с 2014 года. Его утвердила ФНС приказом от 20 февраля 2012 г. № ММВ-7-11/99.

Отчет состоит из трех частей:

– раздел 1, где компания указывает налог к уплате;

– раздел 2, в котором организация расшифровывает сумму налога по каждому авто.

Я сначала расскажу о том, как заполнить раздел 2, а затем – раздел 1. В самом конце объясню, куда отправлять отчет, если компания переехала. Мы нарушаем хронологию и начинаем со второго раздела, так как без данных о налоге по каждой машине не рассчитать итоговую сумму к уплате.

Итак, вы беретесь за отчет. Чтобы не отвлекаться в процессе, посмотрите, есть ли у вас под рукой свидетельство о регистрации ТС или ПТС. Без данных, что указаны в этих документах, заполнить отчет не получится.

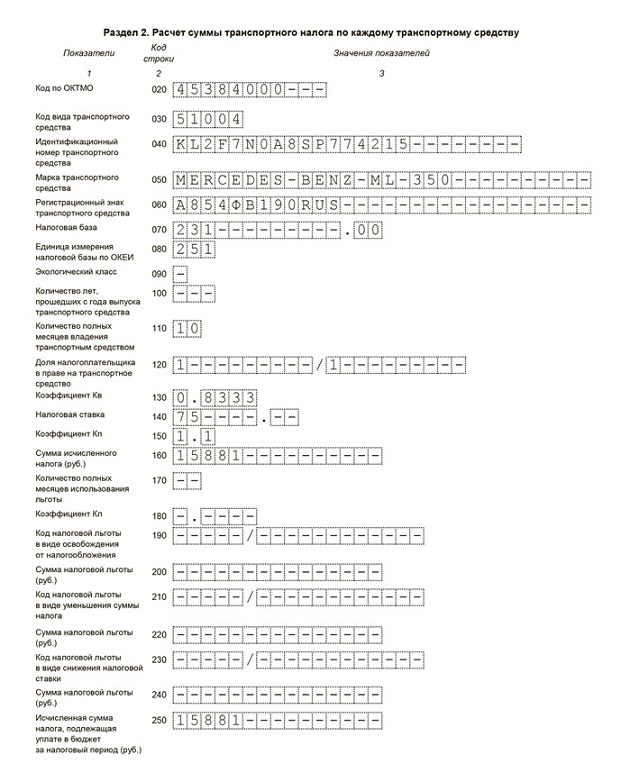

В разделе 2 вы рассчитываете налог по каждой машине и заполняете информацию о ней. Приведу образец этого раздела, чтобы были понятны названия и коды строк (см. образец ниже – Примеч. ред.).

В строке 030 укажите код транспортного средства. Список есть в приложении 5 порядка заполнения декларации, который утвержден приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99. Для обычной легковушки ставьте код 51004. Для грузового авто — код 52001.

Следующая строка 040 – идентификационный номер машины. Его узнаете из ПТС или свидетельства о регистрации. В этих же документах указаны марка и номер машины. Эти сведения нужны, чтобы заполнить строки 050 и 060.

Формы документов

У вас постоянно есть доступ к базе форм всех самых важных для работы документов. Бланки вы можете посмотреть и скачать. Для этого зайдите в раздел «Формы».

Для машин налоговая база (строка 070) – это количество лошадиных сил. Эта информация также есть в ПТС и свидетельстве о регистрации. В строке 080 «Единица измерения налоговой базы по ОКЕИ» для лошадиных сил ставьте 251 (приложение 6 к Порядку заполнения отчета).

Транспортный налог – региональный. Кодекс устанавливает ставки, разрешая субъектам увеличивать или уменьшать их (п. 2 и 3 ст. 361 НК РФ). Но не более чем в 10 раз. Каждый регион прописывает ставки в законе. Например, московские автовладельцы руководствуются Законом г. Москвы от 9 июля 2008 г. № 33.

Помимо этого регионы могут устанавливать дифференцированные ставки налога, которые зависят от категории машины, ее возраста или экологического класса. Например, в Кабардино-Балкарской Республике не платят налог владельцы автомобиля старше 10 лет с мощностью двигателя менее 100 лошадиных сил –статья 6 Закона Кабардино-Балкарской Республики от 28 ноября 2002 г. № 83-РЗ.

Так вот. Строки 090 и 100 заполняйте, только если в вашем регионе сумма налога зависит от экологического класса или возраста машины. В остальных случаях в этих ячейках ставьте прочерки. В строке 140 укажите ставку налога, которая действует в вашем регионе.

Как рассчитать, сколько лет прошло с года выпуска автомобиля, и заполнить строку 100? Ответ – в пункте 3 статьи 361 НК РФ и пункте 5.10 Порядка заполнения декларации. Год выпуска не учитывайте. Отсчет начните с 1 января следующего года, а закончите периодом, за который платите налог. Например, вы рассчитываете налог за 2015 год. Автомобиль выпустили в 2013-м. В строке 100 декларации поставьте 2. С года выпуска прошло 2 года – 2014-й и 2015-й.

В строке 110 укажите 12, если владели машиной целый год. Ставили или снимали ее с учета в течение года? Запишите количество месяцев, в течение которых владели машиной. Месяцы, в которых ставили или снимали с учета ТС, считайте как полные.

Например, в январе компания купила автомобиль и поставила его на учет в ГИБДД. Потом ТС использовали еще 8 месяцев. А в октябре сняли его с учета. Октябрь и январь считаются полностью. Компания в этом году владела машиной 10 месяцев.

Коэффициент владения (Кв, строка 130) – это число месяцев, которое вы указали в строке 110, разделенное на 12. Если машиной владели 10 месяцев, то Кв — 0,8333 (10 мес. : 12 мес.).

В строке 120 укажите дробью долю компании в праве на ТС. Если организация единоличный собственник, пишите «1----/1----».

Владельцы авто стоимостью от 3 млн руб. платят налог с учетом повышающего коэффициента. Фактическая стоимость, по которой компания покупала автомобиль, для расчета налога тут не важна. Перечень дорогих автомобилей определяет Минпромторг. Информацию он публикует на своем сайте. Вот список дорогих авто на 2015 год (информация Минпромторга от 27 февраля 2015 г.).

Если в перечне вы найдете свой автомобиль, в строке 150 укажите значение повышающего коэффициента из пункта 2 статьи 362 НК РФ (см. таблицу ниже. – Примеч. ред.).

| Стоимость машины (руб.) | Сколько лет прошло с года выпуска | Повышающий коэффициент |

|---|---|---|

| От 3 млн до 5 млн включительно | Не более 1 года | 1,5 |

| От 1 года до 2 лет | 1,3 | |

| От 2 до 3 лет | 1,1 | |

| От 5 млн до 10 млн включительно | Не более 5 | 2 |

| От 10 млн до 15 млн включительно | Не более 10 лет | 3 |

| Свыше 15 млн | Не более 20 лет | 3 |

Ведомство распределяет машины по ценовым группам с учетом возраста. Тут уже возраст автомобиля определяйте с учетом года выпуска. Такие рекомендации дают и Минфин, и ФНС (письма Минфина России от 11 июня 2014 г. № 03-05-04-01/28303, ФНС России от 7 июля 2014 г. № БС-4-11/13195). Раньше налоговики говорили, что год выпуска учитывать не надо. То есть считать годы компания должна так же, как и при расчете дифференцированных ставок (письмо ФНС России от 24 марта 2014 г. № БС-4-11/5316). Но вскоре контролеры свою точку зрения поменяли.

О лекторе

Ирина Валентиновна Парулева больше 9 лет проработала главным бухгалтером. В настоящее время занимается консультированием по вопросам налогообложения и бухгалтерии, по оформлению документации. Также дает консультации по регистрации предприятий, взаимодействию с ИФНС и фондами. Опубликовала несколько статей в профессиональных изданиях.

Не применяйте повышающий коэффициент, если на начало года предельное количество лет с года выпуска уже истекло (письмо Минфина России от 23 января 2015 г. № 03-05-05-04/1817). Допустим, Минпромторг отнес вашу машину к ценовой группе автомобилей от 5 млн до 10 млн руб. Год выпуска ТС – 2011-й. Вы рассчитываете налог за 2016 год. К этому моменту с года выпуска уже пройдет 5 лет (2011–2015 гг.). Поэтому налог считайте без учета повышающих коэффициентов.

Перечень дорогостоящих автомобилей Минпромторг обновляет ежегодно. В феврале появится новый список на 2016 год. К тому времени вы уже отчитаетесь по налогу за 2015 год. Если ваша машина попадет в новый список, налог за 2015 год не пересчитывайте. Аналогичная ситуация уже была в прошлом году. 27 февраля 2015 года Минпромторг обновил перечень. В него попали новые машины 2014 года выпуска. Сначала Минфин потребовал, чтобы владельцы таких машин пересчитали налог за 2014 год с учетом повышающих коэффициентов (письмо от 2 апреля 2015 г. № 03-05-05-04/18439). Но потом чиновники передумали –письмо от 1 июня 2015 г. № 03-05-04-04/31532. Поэтому перечень, который Минпромторг опубликует в феврале этого года, применяйте только для расчета налога и авансов в 2016 году. Чтобы больше не возникло путаницы, чиновники прямо закрепили такое правило в Налоговом кодексе. Перечень нужно применять для расчета налога в том году, в котором документ опубликован (п. 2 ст. 362 НК РФ).

Вопрос участника

– Компания приобрела автомобиль в прошлом году за 4 млн руб. Модель машины 2015 года выпуска. В перечне Минпромторга этого автомобиля еще нет. Верно ли, что за 2015 год компания платит налог без повышающего коэффициента?

– Да, верно. Налог с автомобилей стоимостью от 3 млн до 5 млн руб., выпущенных год назад, надо платить с повышающим коэффициентом 1,5. Но в 2015 году ваш автомобиль в перечень Минпромторга еще не попал. Так что и применять коэффициент не нужно. Цена, за которую вы фактически купили машину, при расчете налога значения не имеет.

Пример

Расчет транспортного налога по дорогому автомобилю, которым компания владела неполный год

Рассчитаем налог за 2015 год. На балансе организации числится автомобиль Mercedes-Benz ML 350.

Сначала разберемся с коэффициентами.

Компания владела ТС неполный год. Она купила машину в марте 2015 года и в этом же месяце поставила ее на учет в ГИБДД. Значит, в 2015 году она использовала машину 10 месяцев (март–декабрь). Кв – 0,8333 (10 мес. : 12 мес).

Минпромторг относит Mercedes-Benz ML 350 к автомобилям стоимостью от 3 млн до 5 млн руб. Год выпуска ТС – 2013-й. В 2015 году с года выпуска машины прошло 3 года. Повышающий коэффициент – 1,1.

Налоговая база – 231 лошадиная сила (л.с.). Компания зарегистрирована в Москве. Ставка налога для автомобиля такой категории — 75 руб. за 1 л.с.

Перейдем к расчету суммы налога. Она составит:

75 руб. × 231 л.с. × 0,8333 × 1,1 = 15 881 руб. (см. образец выше – Примеч. ред.).

Строки 170–240 заполняют организации, у которых есть льготы по налогу. Их прописывают в своих законах региональные власти. Чтобы понять, есть ли льготы у вашей организации, воспользуйтесь сервисом на сайте ФНС «Справочная информация о ставках и льготах по имущественным налогам».

Вопрос участника

– Автомобиль угнали в январе 2016 года. Должны ли мы платить транспортный налог?

– Да, вам придется заплатить налог за январь.

Чтобы инспекторы освободили компанию от транспортного налога, передайте им справку от ГИБДД о том, что автомобиль в розыске. Такой совет дает ФНС России в письме от 15 января 2015 г. № БС-3-11/70.

Кстати, факт угона инспекторы просят подтверждать справкой ежегодно (последний абзац письма ФНС России от 7 апреля 2010 г. № 3-3-07/475).

Налог заплатите за те месяцы года, пока автомобиль в угоне не был. Но за январь налог все же придется перечислить. Так как месяц, в котором авто похитили, считается как полный. Об этом налоговики говорят в письме № 3-3-07/475.

Вопрос участника

– В этом году мы продали машину. Передали ее покупателю в конце октября. Но перерегистрировали в ГИБДД на нового собственника в ноябре. До какого месяца нужно платить налог?

– До ноября включительно. В вашем случае коэффициент владения – 0,9167 (11 мес. : 12 мес.).

Платят транспортный налог компании и физлица, на которых зарегистрирована машина. Пока автомобиль не перерегистрирован на нового собственника, платите налог вы. Даже если транспорт уже списан с баланса и компания не использует его.

После того как заполнили второй раздел, приступайте к первому. В нем есть три одинаковых блока для сумм по разным ОКТМО. Если все ваши автомобили зарегистрированы в одном муниципальном образовании, то заполняйте один блок. А если в разных, но все эти коды – в ведомстве одной ИФНС, то несколько.

В строку 021 перенесите сумму из строки 250 раздела 2. В строках 023–027 укажите авансовые платежи, которые начислили за первый-третий кварталы. Некоторые бухгалтеры ошибаются и пишут здесь не начисленные, а уплаченные суммы. Но это неверно.

Кстати, авансы в 2015 году по дорогим автомобилям надо было считать с учетом повышающих коэффициентов. А вот в 2014 году компании платили авансы без них.

Если вы вдруг ошиблись в расчете и авансы недоплатили, то инспекторы начислят пени на сумму недоимки. А вот оштрафовать за неполную уплату авансов они не вправе.

Вопрос участника

– Поняла, что ошиблась в строке 120, где надо указывать долю компании в праве на ТС. Оставила эту строку пустой. На сумму налога ошибка не влияет. Подавать уточненку?

– Уточняться не нужно, если ошибка не повлияла на сумму налога. Это следует из пункта 3.3 раздела III Порядка, утвержденного приказом ФНС России № ММВ-7-11/99.

Отчет сдавайте в ИФНС либо головной компании, либо обособленного подразделения. Все зависит от того, как зарегистрирован автомобиль – на организацию или на обособку.

Ваша компания в течение года меняла адрес и, соответственно, ИФНС? Проверьте, какой адрес стоит в ПТС. Если вы не обращались в ГИБДД и адрес в ПТС остался старым, созвонитесь с прежней ИФНС. Скорее всего карточка по транспортному налогу осталась там. Проконсультируйтесь с налоговиками. Возможно, отправить декларацию придется в старую инспекцию. Этот вопрос решается индивидуально.

В ПТС стоит новый адрес? Тогда отчитывайтесь в нынешнюю инспекцию. Но предварительно уточните у инспекторов, получили ли они карточку из старой ИФНС. Из-за переезда поменялся ОКТМО? Заполните раздел 2 дважды: рассчитайте отдельно налог по новому и по старому коду с учетом Кв (п. 5.1 Порядка заполнения декларации). Отчет отправьте в новую ИФНС.

Конспект подготовила Альбина Кашипова

О семинаре

Место проведения: г. Москва

Тема: «Как рассчитать транспортный налог и заполнить декларацию»

Длительность: 7 часов

Стоимость: 11 000 рублей

Компания-организатор:

АКГ «Градиент Альфа»,

тел. (495) 740-12-64